トレンドトピック

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

イーサリアムのブルーマネーピボット

イーサリアムは、ユーティリティトークンの過去を静かに脱ぎ捨てています。

@the_defi_reportの第2四半期の分析によると、プロトコルの収益とオンチェーン手数料は減少するかもしれませんが、ETHは価値の貯蔵庫として統合されています。

ここでは、イーサリアムの活動層から金融資産へのシフトに関するレポートから5つのポイントを紹介します。 👇

~~ @davewardonlineによる分析 ~~

1️(1)機関投資家がETHを蓄積している

前四半期に、ETHはETFと企業財務という2つの主要なベクトルを通じて機関投資家のバランスシートに参入しました。

(3) ETH ETF:AUMは前四半期比20%増の410万ETH(供給量の3.4%)となり、追跡開始以来最大の増加となりました。フィデリティのFETHが流入を主導しました。

(3)社債:保有高は5,829%増の1.98M ETHとなりました。@SharpLinkGaming 216K ETHを追加しました(一部はEthereum Foundationから直接購入)、@BitDigital_BTBT 100.6Kを追加しました。現在、48のエンティティがETHを財務省に保有しています。

@BitMNRの議長である@fundstrat氏は、ETHは「ステーブルコインの遊び」であり、企業がETHをステークして独自のステーブルコインを運用する可能性があることを示唆しており、新たな機関投資家の需要ベクトルが追加されていると述べました。

これは、ETFや企業財務省がETHをガスやDeFiに使用せず、マクロ資産として保有し、流通供給を減らし、ETHを長期的な価値貯蔵として再構築しているという、ビットコインの初期の採用を反映しています。

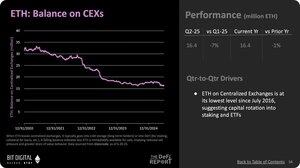

2️(1) 資本はETHにローテーションされ、CEXからはアウト

ETHは、流動性の高い取引所から受動的で戦略的な保有へと移行し続けており、これは価値の貯蔵行動と一致しています。

(3) CEX残高:取引所のETHは7%減少し、コールドストレージ、ステーキング、またはカストディ口座に移行した可能性があります。これは、ステーキング率の上昇に支えられています。

(3) スマートコントラクト:コントラクトのETHは供給量の4%から43%減少し、DeFiからステーキング、ETF、または再配分への移行を示唆しています。

第2四半期の流通供給は、純インフレに戻ったにもかかわらず、わずか0.18%の増加にとどまりました。このレポートでは、これを「ドルの買いだめ」、つまりETHが消費されるのではなく価値として保持されるものと比較しています。

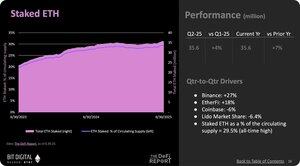

3️(2) ステーキングはパッシブイールドとして成長します

ステーキングはETHを利回りのある資産として位置づけ、成長を続けています。

➢ ステークされたETH:4%増の35.6M ETH(供給量の29.5%)で、過去最高値を更新。手数料収入が減少したにもかかわらず、発行報酬は平均2,685ETH/日で、3.22%の利回りでした。

(3)報酬の構成:バリデーター報酬の88%は手数料ではなく発行によるもので、ETHが手数料に依存しない生産的な資産としての役割を強化しています。

ETHは現在、投機的なトークンというよりも、利回りを持つ財務商品のように振る舞っています。ステーキングは、イーサリアムを通貨ネットワークに変換するメカニズムです。

4️(2)貨幣希薄化リターン

ネットインフレ率は戻ってきましたが、報告書はこれを弱さではなく成熟度と見ています。

(3) 発行額の増加:ETHの発行額は2%増加し、バーンは55%減少し、純希薄化率は年率0.73%と1年ぶりの高水準となりました。

➢ オンチェーンイールドダウン:実質利回りは28%低下し、収益の1ドルを生み出すためのコストは58%増加しました。

それにもかかわらず、ETFとステーキングプールはETHを吸収し続けました。創業者の@JustDeauItは、保有者がネットワークセキュリティの希薄化に耐えた初期のビットコインサイクルの反響を見ています。

ETHの88%の発行主導の利回りは、スケジュールされたインフレ資金がネットワーク運用する通貨システムを反映しています。希薄化による保持は、価値貯蔵行動の特徴です。

5️(2)イーサリアムL1=決済レイヤー

イーサリアムのベースレイヤーは、トランザクションエンジンから資本ベース、そして最終決済レイヤーへと移行しています。

(3)L2ドミナンス:毎日のL2取引はL1を12.7倍上回っています。アクティブアドレスは5倍。高活動契約は5.7倍。DeFiの速度は7.5倍。

(1)L1キャピタル・アンカリング:それにもかかわらず、L1 TVLは33%上昇しました。イーサリアムの実世界資産は、トークン化された国債(+58%)とコモディティ(+24%)が牽引し、前四半期比48%増の7.5億ドルとなりました。

イーサリアムは従来の金融を反映しています—L2が実行し、L1が決済します。ETHは、このシステムを支えている準備資産です。

--

これらのトレンドは、ETHをユーティリティトークンとしてではなく、利回りを持ち、貯蔵可能で、引き受けるシステムの中核となるソブリン債として捉え直しています。

4.69K

トップ

ランキング

お気に入り