Tópicos em alta

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Pivô de dinheiro azul do Ethereum

O Ethereum está silenciosamente abandonando seu passado de token de utilidade.

A análise do segundo trimestre da @the_defi_report mostra que, embora a receita do protocolo e as taxas onchain possam estar baixas, o ETH está se consolidando como uma reserva de valor - menos gás, mais evangelho.

Aqui estão 5 conclusões do relatório sobre a mudança do Ethereum da camada de atividade para o ativo monetário. 👇

~~ Análise por @davewardonline ~~

1️⃣ Instituições estão acumulando ETH

No último trimestre, o ETH entrou nos balanços institucionais por meio de dois vetores principais: ETFs e tesourarias corporativas.

➢ ETFs de ETH: AUM subiu 20% no trimestre para 4,1 milhões de ETH (3,4% da oferta), o maior aumento desde o início do rastreamento. O FETH da Fidelity liderou as entradas.

➢ Títulos do Tesouro Corporativo: As participações subiram 5.829%, para 1,98 milhão de ETH. @SharpLinkGaming adicionou 216 mil ETH (alguns comprados diretamente da Ethereum Foundation) @BitDigital_BTBT adicionou 100,6 mil. 48 entidades agora detêm ETH em tesouraria.

@fundstrat, presidente da @BitMNR, disse que o ETH é uma "jogada de stablecoin", sugerindo que as empresas podem apostar ETH para operar suas próprias stablecoins - adicionando um novo vetor de demanda institucional.

Isso reflete a adoção inicial do Bitcoin - ETFs e tesourarias corporativas não estão usando ETH para gás ou DeFi, mas mantendo-o como um ativo macro, reduzindo a oferta circulante e reformulando o ETH como armazenamento de valor de longo prazo.

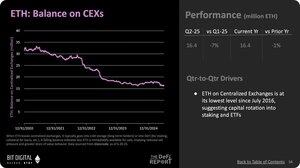

2️⃣ O capital está girando para ETH e saindo das CEXs

O ETH continua migrando de locais líquidos para participações passivas e estratégicas - consistente com o comportamento de reserva de valor.

➢ Saldos Cex: O ETH nas exchanges caiu 7%, provavelmente passando para contas de armazenamento a frio, staking ou custódia - apoiado por um aumento na porcentagem apostada.

➢ Contratos inteligentes: O ETH em contratos caiu de 4% a 43% da oferta, sugerindo uma mudança de DeFi para staking, ETFs ou realocações.

A oferta circulante subiu apenas 0,18% no segundo trimestre, apesar do retorno à inflação líquida. O relatório compara isso ao "acúmulo de dólares" - ETH mantido como valor, não gasto.

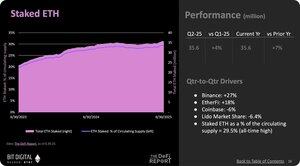

3️⃣ Staking cresce como rendimento passivo

O staking enquadra o ETH como um ativo de rendimento - e continua crescendo.

➢ ETH em staking: alta de 4% para 35,6 milhões de ETH (29,5% da oferta), um novo recorde. Apesar da receita de taxas mais baixa, as recompensas de emissão foram em média de 2.685 ETH/dia, rendendo 3,22%.

➢ Composição de recompensas: 88% das recompensas do validador vieram da emissão, não de taxas - reforçando o papel do ETH como um ativo produtivo e independente de taxas.

O ETH agora se comporta mais como um instrumento de tesouraria com rendimento do que como um token especulativo. Staking é o mecanismo que transforma o Ethereum em uma rede monetária.

4️⃣ Retornos de diluição monetária

A inflação líquida está de volta - mas o relatório vê isso como maturidade, não fraqueza.

➢ Emissão em alta: A emissão de ETH aumentou 2%, enquanto a queima caiu 55%, elevando a diluição líquida para 0,73% anualizado - uma alta de um ano.

➢ Rendimento onchain baixo: o rendimento real caiu 28% e o custo para produzir US$ 1 de receita aumentou 58%.

Apesar disso, ETFs e pools de staking continuaram absorvendo ETH. O fundador @JustDeauIt vê ecos dos primeiros ciclos do Bitcoin, onde os detentores sofreram diluição para segurança de rede.

O rendimento de 88% impulsionado pela emissão de ETH reflete os sistemas monetários onde a inflação programada financia a operação da rede. Manter através da diluição é uma marca registrada do comportamento de reserva de valor.

5️⃣ Ethereum L1 = Camada de Liquidação

A camada base do Ethereum está mudando do mecanismo transacional para a base de capital e a camada de liquidação final.

➢ Dominância L2: As transações L2 diárias superam L1 em 12,7x; endereços ativos em 5x; contratos de alta atividade em 5,7x; Velocidade DeFi em 7,5x.

➢ Ancoragem de Capital L1: Apesar disso, o TVL L1 subiu 33%. Os ativos do mundo real no Ethereum cresceram 48% no trimestre, para US$ 7,5 bilhões, liderados por títulos do Tesouro tokenizados (+58%) e commodities (+24%).

O Ethereum está espelhando as finanças tradicionais - L2s executam, L1 liquida. ETH é o ativo de reserva que ancora este sistema.

--

Juntas, essas tendências reformulam o ETH menos como um token de utilidade e mais como um título soberano - com rendimento, acumulado e central para o sistema que subscreve.

4,71K

Melhores

Classificação

Favoritos