トレンドトピック

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

ジャスティン・サンがAaveから600Mの$ETHを引き出すとどうなりますか?

• ETHの借入および貸し出し金利の急上昇 ⬆️

• DeFi のバックボーンである LST ループは一時的に採算が取れません

• 市場のstETH / ETHレートは~0.3%デペッグ

DeFi の最大の動きがレバレッジ ルーパー👇を突然怖がらせる方法

これを理解するには、基本から始める必要があります。

RedStoneは、初期の頃からLST&LRTの主要なオラクルです。

私たちは、2023 年にそれについて 300k+ の閲覧数を持つ強力なレポートを書きました。

2023年11月7日

📕 " LSTfi レポート: 2023 年第 4 四半期の究極の市場概要 " 📕

50ページ以上に及ぶ、@CoinDeskインデックスを特集した最も包括的なLSTfi市場概要のリリースを発表できることを嬉しく思います。

中🧵👇身をこっそり覗いてみましょう

LSTには大きく分けて2つのタイプがあります。

1. Lido の stETH のような LST をリベースします。

2. RocketPoolのrETHのようなLSTを報酬として与える。

次に、stETHをラップしてwstETHを作成します。

リベースLST(stETH)から報酬を伴うLST(wstETH)に変わります。

リワードトークンには2つの主流レート、つまりwstETHがあります

1. 基本的な契約為替レート - Lido 契約 wstETH / stETH レートから導き出されます (市場取引に依存しません)

-> Arbitrumの例:(着実な成長パターン)

2. 市場レート - Uniswap や Balancer などの取引所から wstETH / stETH レート (市場取引に依存します)

-Unichainの>例:(ボラティリティの高い期間を除いて、着実な成長パターン)

下の画像でわかるように、市場金利の割引がファンダメンタル金利に対して長期化しています。

およそ 1.205 stETH - 1.209 stETH = 0.004 stETH (~15 USD)

融資プロトコルの大多数は、基本的な為替レートを選択しており、以下のツイートで説明されているもう 1 つの仮定を選択しています。

Aave、Morpho、Euler、Fluid、Spark (スクリーンショットごと) - それらすべて。

彼らがそうするのには理由があります。火🔥を煽らないように

なぜそうなるのでしょうか?

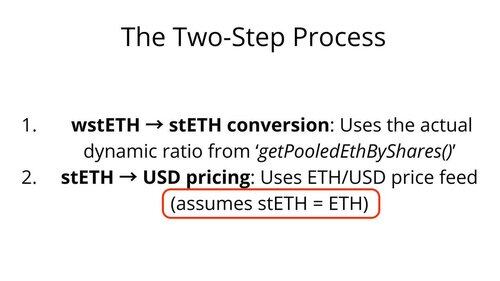

さて、wstETHをstETHに表記する方法があります。

これで、stETHからETHへのレートにアプローチする方法が2つあります。

1. 市場レート - ここでも、DEX と CEX の取引から導き出されます。

2. 1 stETH = 1 ETH (Aave など) と仮定します。

待って、何?そもそもなぜそう思い込むのですか?

ロジックは次のとおりです。

- 清算人は最終的にETHを償還することになるため、stETHを保有しても構わないでしょう

- ポジションを清算することで得られるプレミアムは、stETH の償還を待つ間、ETH の価値が下落する潜在的なリスクを相殺します。

さて、なぜstETH / ETH市場レートを使用するよりも広く好まれるのでしょうか?

市場レートを使用すると、レバレッジをかけたwstETH / ETHポジションの清算が開始され、*清算カスケード*が発生します。

死のスパイラルにつながる可能性があります。

ああ、なぜそんなに劇的なのでしょうか?

人々がサイズを確実に理解できるようにする必要があります。

Aaveだけで~$4.74B wstETH / ETHループポジションがあります。

また、過去 3 か月間の stETH の合計 $230M の合計 24 時間の出来高は最大です。

それは大きな違いです。市場はカスケードによるstETHの売り圧力に対処できないだろう。

ファンダメンタルズレートと1 stETH = 1 ETHの仮定を使用することにより、融資プロトコルの供給側で大量のETHの引き出しが発生すると、ETHの借入金利が急上昇し、ループが不採算になり始めます。

しかし、ETHを貸すとボーナス利回りが得られます!

したがって、市場の力は均衡を以前の状態に近づけるはずです。

そして、それは実現しました!

わずか数時間で状況は一掃した。

マークによる良い要約は次のとおりです。

7月23日 15:19

$ETH料金と、あまり心配する必要がない理由について

1) ジャスティンは数十億ドルを隔週で移動させ、常に預金をします。

2) 即時 APY はまったく無意味であり、ETH の平均借入金利は持続可能であり、持続する間は供給利回りの向上を享受する必要があります (長くは続きません)

3) Aave は、リスク スチュワードを通じて借り手の苦痛を軽減するために金利曲線を平坦化することができ、また平坦化してきました。私たちは、ユーザーを支援するための迅速な対策ツールを備えた唯一のプロトコルです。

4) Aave は、すべての暗号通貨の中で最大の LP ネットワークと最も深い流動性を持っているため、この種のイベントがすぐに解決されます。これを書くと、借入金利は3.6%に戻ります

5) 現在、ETH の流動性は 10b$ ですが、これは、$ETH の帳簿だけでも 2 番目に大きな融資プロトコルの全体サイズよりも大きいことを意味し、成長が大きくなればなるほど、外れ値の流動性イベントが私たちに与える影響は小さくなり、これは他の誰よりも Aave の不当な優位性であり、流動性が王様です。

6) 固定貸付は素晴らしいアイデアであり、V4 はこれを可能にしますが、融資プロトコルの中核は、最も公正なモデルであるため、市場変動金利でなければなりません。

7) レートはすでに通常に非常に近い状態に戻り、Aave、Lido、DeFI、eth が死ぬという典型的なコンセヌーまたはスレッドを読んだ場合は、安全にミュートして次に進むと、数時間以内に通常どおりに戻ります。

Aave を使用してください。

さて、その投稿がもっと広く注目されたら、これまで満足のいく答えが得られていない質問をさせてください。

代わりにループができるのに、なぜ人々はETHを貸すのでしょうか?

一部のETHクジラがLidoのリスクを恐れており、ループロジックが体系的な問題に遭遇するだけなのでしょうか?

この投稿は、オラクル OG と最も尊敬されている OEV 専門家の 1 人である @0xdoge_bull に触発されました。そのような議論には最適です。

7月23日 09:36

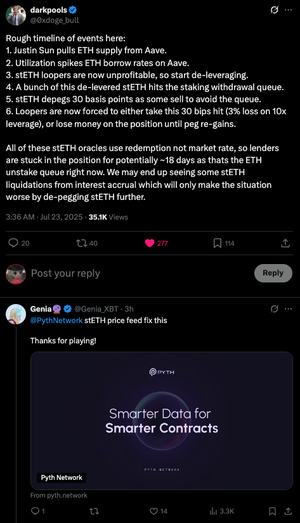

イベントの大まかなタイムラインは次のとおりです。

1. ジャスティン・サンがAaveからETH供給を引き出す。

2. Aave での ETH 借入金利の使用率が急上昇します。

3. stETHルーパーは現在採算が取れていないため、デレバレッジを開始します。

4. このレバレッジ解除された stETH の束がステーキングの出金キューにヒットします。

5. stETHは、行列を避けるために売りたため、30ベーシスポイントをデペッグします。

6. ルーパーは現在、この 30 ビップスのヒット (10 倍のレバレッジで 3% の損失) を受けるか、ペッグが回復するまでポジションでお金を失うことを余儀なくされています。

これらのstETHオラクルはすべて、市場レートではなく償還を使用するため、貸し手は、現在ETHのステーク解除キューであるため、潜在的に~18日間そのポジションにとどまることになります。利息発生によるstETHの清算が見られる可能性があり、stETHのペッグをさらに解除することで状況はさらに悪化するだけです。

制限されたLidoの出金=>期間リスク=>stETH割引対ETH

それが撤退後に私たちが観察したことです@justinsuntron。

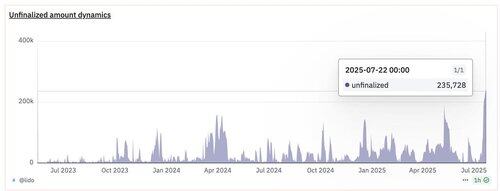

以下のトムのツイートによると、Lido の未確定の出金キューは新しい ATH にあります。出金がまだ有効になっていなかった2022年5月の有名なLido stETHデペッグを覚えている人もいるかもしれません>

引き出しの上限は価格差を生み出すと言えるでしょう。

7月23日 17:45

Lidoの未確定出金キューは新しいATHにあります(最初に出金をサポートした初日を除く)

235k stETH以上が出金保留中です。

過去7日間で、これらのエンティティは撤退を試みています。

- HTX とジャスティン・サンによる 80k stETH。

- Abraxas Capital による 7k stETH (0xed0c6079229e2d407672a117c22b62064f4a4312)

- Jump による 5.5k stETH (0x98629555d323324b9415471033f2745c57b608c6)

- Etherefi による 5.4k stETH

(0xf0bb20865277abd641a307ece5ee04e79073416c)

最後に、その場合、オラクルが stETH 市場レートを使用するべきだと言うのは、大多数のリスク プロバイダーが同意していることに反しています。

それは燃えている建物にガソリンを注ぐことになるだろう。文字通り。

私は Pyth を尊敬しますが、デペッグを解決するために stETH 市場レートを使用するというこれらの発言は、DeFi ビルダーの現在のコンセンサスに反しています。

私は@Genia_XBTに反対するつもりはありませんが、オラクルプロバイダーとして、主要な市場ダイナミクスの核心を理解し、業界が何年も議論してきた一般的なトレードオフの受け入れに反する場合は、それ以上のコンテキストや説明のない単純な「xyzを使用すると解決する」ことは控える必要があります。

平和!

56.65K

トップ

ランキング

お気に入り