Temas en tendencia

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

OneKey

La protección que ofrece una sola frase semilla... puede que ya no sea suficiente para ti.

¿Qué pasa si es víctima de phishing, exposición o incluso toma a la fuerza?

¿Hay alguna manera de mantenerse un paso adelante?

Ahí es donde entra en juego la frase de contraseña (contraseña oculta):

Es una capa adicional de seguridad:

Combinado con su frase semilla, crea una billetera oculta completamente separada.

Esta billetera no se puede adivinar y no se puede derivar solo de su frase inicial.

Incluso si alguien obtiene su frase inicial, sin su frase de contraseña, sus activos reales permanecen seguros.

En términos simples:

> Frase semilla + Sin frase de contraseña = Billetera Surface (para señuelo o uso diario)

> Frase semilla + Tu frase de contraseña = Billetera oculta (tu verdadera bóveda)

Hemos creado un tutorial paso a paso para principiantes para guiarte a través de esta función.

Una vez que lo haya aprendido, obtendrá un verdadero control multicapa sobre su criptografía.

Haga clic para ver y comenzar👇:

918

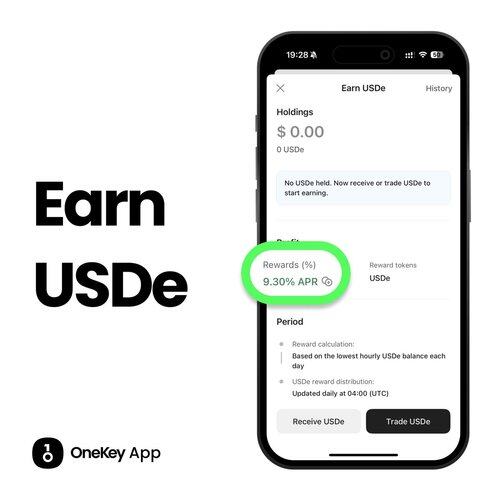

¡USDe ahora está ganando cerca del 10% APR!

Sin replanteos, sin bloqueos.

Abra la aplicación OneKey, mantenga presionado USDe y actívela para comenzar a ganar recompensas👇 diarias

OneKey4 jul, 19:38

OneKey Earn ahora es compatible con USDe.

Sin staking.

No hay encierros.

Simplemente sostenga USDe en su billetera y actívelo para comenzar a ganar.

Habilitado y asegurado por OneKey.

Recompensas DeFi, totalmente autocustodiadas.

Vea el vídeo para saber cómo empezar 👇

2.54K

APR vs APY: no dejes que estos números te engañen

"10% APR" vs "10% APY": el mismo número, una historia totalmente diferente. Algunos protocolos utilizan cifras APY brillantes para venderte un sueño que nunca se cumple.

Para la mayoría de los principiantes, el rendimiento es el rendimiento. Pero la APR y la APY se basan en suposiciones completamente diferentes, y mezclarlas puede costarte.

Lo que realmente significan APR y APY

La APR (tasa de porcentaje anual) muestra tu rendimiento anual sin capitalización, es decir, asume que nunca reinviertes tus recompensas.

Digamos que depositas $1,000 en un pool de USDT/USDC que muestra una APR del 20%. Si no haces nada, ni reinvertir, ni capitalizar, ganarás $200 después de un año. Eso es simple interés.

Pero, ¿qué pasa si sigues reinvirtiendo las recompensas? ¿Tarifas de redepósito, incentivos de tokens, todo?

Ahí es donde entra en juego el APY (rendimiento porcentual anual). Calcula tu rendimiento asumiendo que capitalizas de manera constante, ganando intereses sobre tus intereses.

Repasemos las matemáticas con un ejemplo 👇:

Sin capitalización: Beneficio = Principal × TAE

$1,000 al 20% APR → $200 después de un año

Con capitalización: Beneficio = Principal × APY

APY = (1 + APR / n)^n - 1, donde n es la frecuencia con la que capitaliza por año.

Si auto-compones diariamente (n = 365), entonces 20% APR → ~22.13% APY, o $221.30 en un año. Eso es $21 adicionales, solo por reinvertir regularmente.

Lo que no te dicen sobre el rendimiento

Comprender la APR y el APY es solo el comienzo. Conocer los términos no significa que estés a salvo. En los protocolos DeFi, las elecciones de diseño inteligentes y las mecánicas ocultas pueden dejarte con menos de lo que pensabas que ganarías.

Repasemos algunas cosas que la mayoría de la gente pasa por alto 👇

1/ Las cifras altas no siempre significan altos rendimientos: Ya sea APR o APY, a menudo se trata de estimaciones basadas en rendimientos anteriores. Los rendimientos reales pueden caer rápidamente debido a cosas como la disminución de la actividad del pool, la depreciación del precio de los tokens o la dilución de las recompensas.

2/ Es necesario entender de dónde viene el rendimiento: Algunos protocolos ayudan desglosando los componentes de APR/APY directamente en la interfaz de usuario. Pero en la mayoría de los casos, el primer paso debe ser hacer clic en el botón "Documentos" y profundizar. Busca la letra pequeña. Ahí es donde suele esconderse la verdadera historia.

He aquí un ejemplo real de Kamino Finance: dos bóvedas de préstamos de SOL: "MEV Capital SOL" y "Allez SOL". A primera vista, "Allez SOL" se ve mejor con un APY del 8.54%, en comparación con el 7.37% de "MEV Capital".

Pero cuando se comprueba el desglose, el "APY de préstamos" real (el rendimiento de la actividad real de préstamos) cuenta una historia diferente:

> MEV Capital SOL: 7,35%

> Allez SOL: solo 5,1%

El APY total más alto en "Allez SOL" proviene de los incentivos de tokens adicionales agregados en la parte superior. Eso puede parecer genial ahora, pero también conlleva riesgos: caídas de precios de los tokens, dilución de recompensas y rendimientos menos sostenibles a largo plazo.

Objetivamente, ninguna piscina es estrictamente mejor que la otra. No se trata de perseguir el número más alto, se trata de comprender de dónde proviene el rendimiento y elegir el que se alinee con su perfil de riesgo.

3/ Cuando las tarifas se comen su rendimiento: Al capitalizar manualmente, no olvide tener en cuenta las tarifas de gas, las tarifas de intercambio y otros costos, especialmente si está trabajando con una bolsa pequeña.

Supongamos que está cultivando una bóveda de APR del 9%. Puede rendir alrededor de $ 2.25 en un depósito de $ 100 durante 3 meses. Pero si intercambiaste o puenteaste tokens antes de ingresar, y el gas era alto en Ethereum, podrías perder $ 1 + en tarifas, casi la mitad de tus ganancias desaparecidas. Con depósitos más pequeños, las tarifas se comen el APY rápidamente.

4/ Cuando la APR se hace pasar por APY

Algunos protocolos ejecutan recompensas usando APR, pero las muestran como APY, lo que hace que los rendimientos parezcan mejores de lo que son. Eso no es un error de redondeo. Es una señal de alerta, especialmente en los nuevos ecosistemas donde los protocolos de baja calidad se mezclan con los legítimos. Es entonces cuando hay que juzgar un protocolo no sólo por los números, sino también por la calidad del producto, los detalles de seguridad y si el equipo parece realmente fiable.

Retroceso a la era de la agricultura de lanzamientos aéreos: en ZKsync, antes de que se lanzara $ZK, un protocolo de préstamos llamado Era Lend se convirtió en un punto de acceso gracias a los APY altísimos y a los interminables tutoriales de agricultura. ¿El resultado? Se perdieron millones en una hazaña. El equipo se quedó en silencio. Sin compensación. Muchos todavía creen que era una alfombra pura.

En DeFi, mientras persigues rendimientos que TradFi no puede ofrecer, alguien podría estar persiguiendo a tu principal.

Fin

A estas alturas, deberías tener una comprensión clara de lo que realmente significan APR y APY, y cómo el rendimiento en DeFi no siempre es lo que parece. Pero recuerda: conocer estos conceptos es solo el comienzo. Tomar buenas decisiones en DeFi requiere más que eso: requiere contexto, curiosidad y precaución.

Descargo de responsabilidad: Este contenido es solo para fines educativos y no constituye asesoramiento financiero. Los protocolos DeFi conllevan importantes riesgos técnicos y de mercado. Los precios y rendimientos de los tokens son muy volátiles, y participar en DeFi puede resultar en la pérdida de todo el capital invertido. Siempre haga su propia investigación, comprenda los requisitos legales en su jurisdicción y evalúe los riesgos cuidadosamente antes de involucrarse.

11.18K

APR vs APY: no dejes que estos números te engañen

"10% APR" vs "10% APY": el mismo número, una historia totalmente diferente. Algunos protocolos utilizan cifras APY brillantes para venderte un sueño que nunca se cumple.

Para la mayoría de los principiantes, el rendimiento es el rendimiento. Pero la APR y la APY se basan en suposiciones completamente diferentes, y mezclarlas puede costarte.

Lo que realmente significan APR y APY

La APR (tasa de porcentaje anual) muestra tu rendimiento anual sin capitalización, es decir, asume que nunca reinviertes tus recompensas.

Digamos que depositas $1,000 en un pool de USDT/USDC que muestra una APR del 20%. Si no haces nada, ni reinvertir, ni capitalizar, ganarás $200 después de un año. Eso es simple interés.

Pero, ¿qué pasa si sigues reinvirtiendo las recompensas? ¿Tarifas de redepósito, incentivos de tokens, todo?

Ahí es donde entra en juego el APY (rendimiento porcentual anual). Calcula tu rendimiento asumiendo que capitalizas de manera constante, ganando intereses sobre tus intereses.

Repasemos las matemáticas con un ejemplo 👇:

Sin capitalización: Beneficio = Principal × TAE

$1,000 al 20% APR → $200 después de un año

Con capitalización: Beneficio = Principal × APY

APY = (1 + APR / n)^n - 1, donde n es la frecuencia con la que capitaliza por año.

Si auto-compones diariamente (n = 365), entonces 20% APR → ~22.13% APY, o $221.30 en un año. Eso es $21 adicionales, solo por reinvertir regularmente.

Lo que no te dicen sobre el rendimiento

Comprender la APR y el APY es solo el comienzo. Conocer los términos no significa que estés a salvo. En los protocolos DeFi, las elecciones de diseño inteligentes y las mecánicas ocultas pueden dejarte con menos de lo que pensabas que ganarías.

Repasemos algunas cosas que la mayoría de la gente pasa por alto 👇

1/ Las cifras altas no siempre significan altos rendimientos: Ya sea APR o APY, a menudo se trata de estimaciones basadas en rendimientos anteriores. Los rendimientos reales pueden caer rápidamente debido a cosas como la disminución de la actividad del pool, la depreciación del precio de los tokens o la dilución de las recompensas.

2/ Es necesario entender de dónde viene el rendimiento: Algunos protocolos ayudan desglosando los componentes de APR/APY directamente en la interfaz de usuario. Pero en la mayoría de los casos, el primer paso debe ser hacer clic en el botón "Documentos" y profundizar. Busca la letra pequeña. Ahí es donde suele esconderse la verdadera historia.

He aquí un ejemplo real de Kamino Finance: dos bóvedas de préstamos de SOL: "MEV Capital SOL" y "Allez SOL". A primera vista, "Allez SOL" se ve mejor con un APY del 8.54%, en comparación con el 7.37% de "MEV Capital".

Pero cuando se comprueba el desglose, el "APY de préstamos" real (el rendimiento de la actividad real de préstamos) cuenta una historia diferente:

> MEV Capital SOL: 7,35%

> Allez SOL: solo 5,1%

El APY total más alto en "Allez SOL" proviene de los incentivos de tokens adicionales agregados en la parte superior. Eso puede parecer genial ahora, pero también conlleva riesgos: caídas de precios de los tokens, dilución de recompensas y rendimientos menos sostenibles a largo plazo.

Objetivamente, ninguna piscina es estrictamente mejor que la otra. No se trata de perseguir el número más alto, se trata de comprender de dónde proviene el rendimiento y elegir el que se alinee con su perfil de riesgo.

3/ Cuando las tarifas se comen su rendimiento: Al capitalizar manualmente, no olvide tener en cuenta las tarifas de gas, las tarifas de intercambio y otros costos, especialmente si está trabajando con una bolsa pequeña.

Supongamos que está cultivando una bóveda de APR del 9%. Puede rendir alrededor de $ 2.25 en un depósito de $ 100 durante 3 meses. Pero si intercambiaste o puenteaste tokens antes de ingresar, y el gas era alto en Ethereum, podrías perder $ 1 + en tarifas, casi la mitad de tus ganancias desaparecidas. Con depósitos más pequeños, las tarifas se comen el APY rápidamente.

4/ Cuando la APR se hace pasar por APY

Algunos protocolos ejecutan recompensas usando APR, pero las muestran como APY, lo que hace que los rendimientos parezcan mejores de lo que son. Eso no es un error de redondeo. Es una señal de alerta, especialmente en los nuevos ecosistemas donde los protocolos de baja calidad se mezclan con los legítimos. Es entonces cuando hay que juzgar un protocolo no sólo por los números, sino también por la calidad del producto, los detalles de seguridad y si el equipo parece realmente fiable.

Retroceso a la era de la agricultura de lanzamientos aéreos: en ZKsync, antes de que se lanzara $ZK, un protocolo de préstamos llamado Era Lend se convirtió en un punto de acceso gracias a los APY altísimos y a los interminables tutoriales de agricultura. ¿El resultado? Se perdieron millones en una hazaña. El equipo se quedó en silencio. Sin compensación. Muchos todavía creen que era una alfombra pura.

En DeFi, mientras persigues rendimientos que TradFi no puede ofrecer, alguien podría estar persiguiendo a tu principal.

Fin

A estas alturas, deberías tener una comprensión clara de lo que realmente significan APR y APY, y cómo el rendimiento en DeFi no siempre es lo que parece. Pero recuerda: conocer estos conceptos es solo el comienzo. Tomar buenas decisiones en DeFi requiere más que eso: requiere contexto, curiosidad y precaución.

Descargo de responsabilidad: Este contenido es solo para fines educativos y no constituye asesoramiento financiero. Los protocolos DeFi conllevan importantes riesgos técnicos y de mercado. Los precios y rendimientos de los tokens son muy volátiles, y participar en DeFi puede resultar en la pérdida de todo el capital invertido. Siempre haga su propia investigación, comprenda los requisitos legales en su jurisdicción y evalúe los riesgos cuidadosamente antes de involucrarse.

5.11K

APR vs APY: no dejes que estos números te engañen

"10% APR" vs "10% APY": el mismo número, una historia totalmente diferente. Algunos protocolos utilizan cifras APY brillantes para venderte un sueño que nunca se cumple.

Para la mayoría de los principiantes, el rendimiento es el rendimiento. Pero la APR y la APY se basan en suposiciones completamente diferentes, y mezclarlas puede costarte.

Lo que realmente significan APR y APY

La APR (tasa de porcentaje anual) muestra tu rendimiento anual sin capitalización, es decir, asume que nunca reinviertes tus recompensas.

Digamos que depositas $1,000 en un pool de USDT/USDC que muestra una APR del 20%. Si no haces nada, ni reinvertir, ni capitalizar, ganarás $200 después de un año. Eso es simple interés.

Pero, ¿qué pasa si sigues reinvirtiendo las recompensas? ¿Tarifas de redepósito, incentivos de tokens, todo?

Ahí es donde entra en juego el APY (rendimiento porcentual anual). Calcula tu rendimiento asumiendo que capitalizas de manera constante, ganando intereses sobre tus intereses.

Repasemos las matemáticas con un ejemplo 👇:

Sin capitalización: Beneficio = Principal × TAE

$1,000 al 20% APR → $200 después de un año

Con capitalización: Beneficio = Principal × APY

APY = (1 + APR / n)^n - 1, donde n es la frecuencia con la que capitaliza por año.

Si auto-compones diariamente (n = 365), entonces 20% APR → ~22.13% APY, o $221.30 en un año. Eso es $21 adicionales, solo por reinvertir regularmente.

Lo que no te dicen sobre el rendimiento

Comprender la APR y el APY es solo el comienzo. Conocer los términos no significa que estés a salvo. En los protocolos DeFi, las elecciones de diseño inteligentes y las mecánicas ocultas pueden dejarte con menos de lo que pensabas que ganarías.

Repasemos algunas cosas que la mayoría de la gente pasa por alto 👇

1/ Las cifras altas no siempre significan altos rendimientos: Ya sea APR o APY, a menudo se trata de estimaciones basadas en rendimientos anteriores. Los rendimientos reales pueden caer rápidamente debido a cosas como la disminución de la actividad del pool, la depreciación del precio de los tokens o la dilución de las recompensas.

2/ Es necesario entender de dónde viene el rendimiento: Algunos protocolos ayudan desglosando los componentes de APR/APY directamente en la interfaz de usuario. Pero en la mayoría de los casos, el primer paso debe ser hacer clic en el botón "Documentos" y profundizar. Busca la letra pequeña. Ahí es donde suele esconderse la verdadera historia.

He aquí un ejemplo real de Kamino Finance: dos bóvedas de préstamos de SOL: "MEV Capital SOL" y "Allez SOL". A primera vista, "Allez SOL" se ve mejor con un APY del 8.54%, en comparación con el 7.37% de "MEV Capital".

Pero cuando se comprueba el desglose, el "APY de préstamos" real (el rendimiento de la actividad real de préstamos) cuenta una historia diferente:

> MEV Capital SOL: 7,35%

> Allez SOL: solo 5,1%

El APY total más alto en "Allez SOL" proviene de los incentivos de tokens adicionales agregados en la parte superior. Eso puede parecer genial ahora, pero también conlleva riesgos: caídas de precios de los tokens, dilución de recompensas y rendimientos menos sostenibles a largo plazo.

Objetivamente, ninguna piscina es estrictamente mejor que la otra. No se trata de perseguir el número más alto, se trata de comprender de dónde proviene el rendimiento y elegir el que se alinee con su perfil de riesgo.

3/ Cuando las tarifas se comen su rendimiento: Al capitalizar manualmente, no olvide tener en cuenta las tarifas de gas, las tarifas de intercambio y otros costos, especialmente si está trabajando con una bolsa pequeña.

Supongamos que está cultivando una bóveda de APR del 9%. Puede rendir alrededor de $ 2.25 en un depósito de $ 100 durante 3 meses. Pero si intercambiaste o puenteaste tokens antes de ingresar, y el gas era alto en Ethereum, podrías perder $ 1 + en tarifas, casi la mitad de tus ganancias desaparecidas. Con depósitos más pequeños, las tarifas se comen el APY rápidamente.

4/ Cuando la APR se hace pasar por APY

Algunos protocolos ejecutan recompensas usando APR, pero las muestran como APY, lo que hace que los rendimientos parezcan mejores de lo que son. Eso no es un error de redondeo. Es una señal de alerta, especialmente en los nuevos ecosistemas donde los protocolos de baja calidad se mezclan con los legítimos. Es entonces cuando hay que juzgar un protocolo no sólo por los números, sino también por la calidad del producto, los detalles de seguridad y si el equipo parece realmente fiable.

Retroceso a la era de la agricultura de lanzamientos aéreos: en ZKsync, antes de que se lanzara $ZK, un protocolo de préstamos llamado Era Lend se convirtió en un punto de acceso gracias a los APY altísimos y a los interminables tutoriales de agricultura. ¿El resultado? Se perdieron millones en una hazaña. El equipo se quedó en silencio. Sin compensación. Muchos todavía creen que era una alfombra pura.

En DeFi, mientras persigues rendimientos que TradFi no puede ofrecer, alguien podría estar persiguiendo a tu principal.

Fin

A estas alturas, deberías tener una comprensión clara de lo que realmente significan APR y APY, y cómo el rendimiento en DeFi no siempre es lo que parece. Pero recuerda: conocer estos conceptos es solo el comienzo. Tomar buenas decisiones en DeFi requiere más que eso: requiere contexto, curiosidad y precaución.

Descargo de responsabilidad: Este contenido es solo para fines educativos y no constituye asesoramiento financiero. Los protocolos DeFi conllevan importantes riesgos técnicos y de mercado. Los precios y rendimientos de los tokens son muy volátiles, y participar en DeFi puede resultar en la pérdida de todo el capital invertido. Siempre haga su propia investigación, comprenda los requisitos legales en su jurisdicción y evalúe los riesgos cuidadosamente antes de involucrarse.

2.82K

Preguntas frecuentes para novatos: ¿Qué debo hacer si olvido el PIN de mi billetera de hardware?

No te preocupes, el PIN es solo una contraseña local para desbloquear el dispositivo.

No afecta su control real sobre sus activos.

Siempre y cuando hayas hecho una copia de seguridad de tu Frase de recuperación (el conjunto de palabras en inglés que escribiste al configurar la billetera),

Puede restablecer el dispositivo y restaurar el acceso a su billetera y fondos.

Recuerda, el propósito principal de una billetera de hardware es generar y proteger tu Frase de recuperación fuera de línea, lejos de la exposición en Internet.

Es la frase de recuperación, no el PIN, lo que realmente determina la propiedad de sus activos.

Para una copia de seguridad más segura y a largo plazo, es mejor utilizar una herramienta de recuperación de metal en lugar de papel.

OneKey KeyTag es una opción sólida: ignífugo, impermeable y resistente a la corrosión.

Grábalo una vez y descansa tranquilo sabiendo que tu Frase de recuperación es segura a largo plazo.

3.3K

Populares

Ranking

Favoritas

Onchain en tendencia

Tendencia en X

Principales fondos recientes

Más destacadas