Rubriques tendance

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

OneKey

La protection offerte par une phrase de récupération seule… pourrait ne plus suffire pour vous.

Que se passe-t-il si elle est phishée, exposée ou même prise de force ?

Y a-t-il un moyen de rester un pas en avant ?

C'est là qu'intervient la Passphrase (mot de passe caché) :

C'est une couche de sécurité supplémentaire —

combinée avec votre phrase de récupération, elle crée un portefeuille caché complètement séparé.

Ce portefeuille ne peut pas être deviné, et il ne peut pas être dérivé de votre phrase de récupération seule.

Même si quelqu'un obtient votre phrase de récupération, sans votre passphrase, vos véritables actifs restent en sécurité.

En termes simples :

> Phrase de récupération + Pas de Passphrase = Portefeuille de surface (pour leurre ou usage quotidien)

> Phrase de récupération + Votre Passphrase = Portefeuille caché (votre véritable coffre)

Nous avons créé un tutoriel étape par étape pour les débutants afin de vous guider à travers cette fonctionnalité.

Une fois que vous l'aurez appris, vous aurez un véritable contrôle multi-couches sur votre crypto.

Cliquez pour regarder et commencer👇:

919

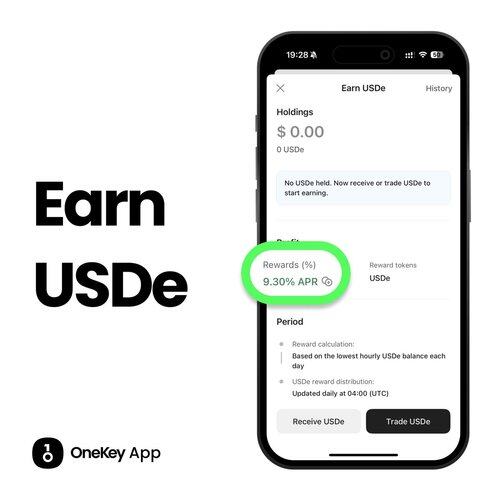

USDe génère désormais près de 10 % d'APR !

Pas de staking, pas de verrouillage.

Ouvrez l'application OneKey, conservez USDe et activez pour commencer à gagner des récompenses quotidiennes👇

OneKey4 juil., 19:38

OneKey Earn prend désormais en charge l'USDe.

Pas de staking.

Pas de blocages.

Il suffit de détenir de l'USDe dans votre portefeuille et d'activer pour commencer à gagner.

Activé et sécurisé par OneKey.

Récompenses DeFi, entièrement auto-gérées.

Regardez la vidéo pour apprendre comment commencer 👇

2,54K

APR vs APY — Ne laissez pas ces chiffres vous tromper

"10% APR" contre "10% APY" — même chiffre, histoire totalement différente. Certains protocoles utilisent des chiffres APY brillants pour vous vendre un rêve qui ne se réalise jamais.

Pour la plupart des débutants, le rendement est le rendement. Mais APR et APY reposent sur des hypothèses totalement différentes — et les confondre peut vous coûter cher.

Ce que signifient réellement APR et APY

APR (Taux de Pourcentage Annuel) montre votre rendement annuel sans capitalisation — il suppose que vous ne réinvestissez jamais vos récompenses.

Disons que vous déposez 1 000 $ dans un pool USDT/USDC affichant 20% APR. Si vous ne faites rien — pas de réinvestissement, pas de capitalisation — vous gagnerez 200 $ après un an. C'est un intérêt simple.

Mais que se passe-t-il si vous continuez à réinvestir les récompenses ? En redéposant des frais, des incitations en tokens, tout ça ?

C'est là qu'intervient l'APY (Rendement en Pourcentage Annuel). Il calcule votre retour en supposant que vous capitalisez de manière cohérente — gagnant des intérêts sur vos intérêts.

Passons aux mathématiques avec un exemple 👇 :

Sans capitalisation : Profit = Principal × APR

1 000 $ à 20% APR → 200 $ après un an

Avec capitalisation : Profit = Principal × APY

APY = (1 + APR / n)^n - 1, où n est la fréquence de capitalisation par an.

Si vous capitalisez automatiquement chaque jour (n = 365), alors 20% APR → ~22,13% APY, soit 221,30 $ en un an. C'est un supplément de 21 $ — juste en réinvestissant régulièrement.

Ce qu'ils ne vous disent pas sur le rendement

Comprendre APR et APY n'est que le début. Connaître les termes ne signifie pas que vous êtes en sécurité. Dans les protocoles DeFi, des choix de conception astucieux et des mécanismes cachés peuvent encore vous laisser avec moins que ce que vous pensiez gagner.

Passons en revue quelques éléments que la plupart des gens négligent 👇

1/ Des chiffres élevés ne signifient pas toujours des rendements élevés : Que ce soit APR ou APY, ce sont souvent des estimations basées sur des performances passées. Les rendements réels peuvent chuter rapidement en raison de facteurs tels que la baisse de l'activité du pool, la dépréciation du prix des tokens ou la dilution des récompenses.

2/ Vous devez comprendre d'où vient le rendement : Certains protocoles aident en décomposant les composants de l'APR/APY directement dans l'interface utilisateur. Mais dans la plupart des cas, votre première étape devrait être de cliquer sur le bouton "Docs" — et de creuser. Cherchez les petites lignes. C'est là que se cache généralement la vraie histoire.

Voici un exemple réel de Kamino Finance : deux coffres de prêt SOL — "MEV Capital SOL" et "Allez SOL". À première vue, "Allez SOL" semble meilleur avec un APY de 8,54%, contre 7,37% pour "MEV Capital".

Mais lorsque vous vérifiez la décomposition, le véritable "Lending APY" — le rendement provenant de l'activité de prêt réelle — raconte une histoire différente :

> MEV Capital SOL : 7,35%

> Allez SOL : seulement 5,1%

Le total APY plus élevé sur "Allez SOL" provient d'incitations en tokens supplémentaires ajoutées en plus. Cela peut sembler génial maintenant — mais cela comporte également des risques : baisse du prix des tokens, dilution des récompenses et rendement moins durable à long terme.

Objectivement, aucun des deux pools n'est strictement meilleur que l'autre. Il ne s'agit pas de courir après le chiffre le plus élevé — il s'agit de comprendre d'où vient le rendement et de choisir celui qui correspond à votre profil de risque.

3/ Quand les frais mangent votre rendement : Lorsque vous capitalisez manuellement, n'oubliez pas de prendre en compte les frais de gaz, les frais d'échange et d'autres coûts — surtout si vous travaillez avec un petit montant.

Disons que vous cultivez un coffre avec un APR de 9%. Vous pourriez obtenir environ 2,25 $ sur un dépôt de 100 $ sur 3 mois. Mais si vous avez échangé ou transféré des tokens avant d'entrer, et que les frais de gaz étaient élevés sur Ethereum, vous pourriez perdre plus de 1 $ en frais — presque la moitié de vos bénéfices disparus. Avec des dépôts plus petits, les frais mangent rapidement l'APY.

4/ Quand l'APR fait semblant d'être l'APY

Certains protocoles fonctionnent avec des récompenses utilisant l'APR, mais les affichent comme APY — rendant les rendements plus attrayants qu'ils ne le sont. Ce n'est pas une erreur d'arrondi. C'est un signal d'alarme, surtout dans de nouveaux écosystèmes où des protocoles de faible qualité se mêlent à des protocoles légitimes. C'est à ce moment-là que vous devez juger un protocole non seulement par les chiffres, mais par la qualité du produit, les détails de sécurité et si l'équipe semble réellement digne de confiance.

Retour sur l'ère de l'airdrop farming : Sur ZKsync, avant le lancement de $ZK, un protocole de prêt appelé Era Lend est devenu un point chaud grâce à des APYs vertigineux et des tutoriels de farming sans fin. Le résultat ? Des millions ont été perdus à cause d'une exploitation. L'équipe est restée silencieuse. Pas de compensation. Beaucoup croient encore que c'était un pur rug.

Dans DeFi, pendant que vous poursuivez des rendements que le TradFi ne peut pas offrir, quelqu'un pourrait être en train de poursuivre votre capital.

Fin

À ce stade, vous devriez avoir une compréhension claire de ce que signifient réellement APR et APY — et comment le rendement dans DeFi n'est pas toujours ce qu'il semble. Mais rappelez-vous : connaître ces concepts n'est qu'un début. Prendre de bonnes décisions dans DeFi nécessite plus que cela — cela nécessite du contexte, de la curiosité et de la prudence.

Avertissement : Ce contenu est à des fins éducatives uniquement et ne constitue pas un conseil financier. Les protocoles DeFi comportent des risques de marché et techniques significatifs. Les prix des tokens et les rendements sont très volatils, et participer à DeFi peut entraîner la perte de tout capital investi. Faites toujours vos propres recherches, comprenez les exigences légales dans votre juridiction et évaluez soigneusement les risques avant de vous impliquer.

11,18K

APR vs APY — Ne laissez pas ces chiffres vous tromper

"10% APR" contre "10% APY" — même chiffre, histoire totalement différente. Certains protocoles utilisent des chiffres APY brillants pour vous vendre un rêve qui ne se réalise jamais.

Pour la plupart des débutants, le rendement est un rendement. Mais APR et APY reposent sur des hypothèses totalement différentes — et les confondre peut vous coûter cher.

Ce que signifient réellement APR et APY

APR (Taux d'Intérêt Annuel) montre votre rendement annuel sans capitalisation — il suppose que vous ne réinvestissez jamais vos récompenses.

Disons que vous déposez 1 000 $ dans un pool USDT/USDC affichant 20% APR. Si vous ne faites rien — pas de réinvestissement, pas de capitalisation — vous gagnerez 200 $ après un an. C'est un intérêt simple.

Mais que se passe-t-il si vous continuez à réinvestir les récompenses ? Les frais de redépôt, les incitations en tokens, tout ça ?

C'est là qu'intervient l'APY (Rendement Annuel en Pourcentage). Il calcule votre retour en supposant que vous capitalisez de manière cohérente — gagnant des intérêts sur vos intérêts.

Passons aux mathématiques avec un exemple 👇 :

Sans capitalisation : Profit = Principal × APR

1 000 $ à 20% APR → 200 $ après un an

Avec capitalisation : Profit = Principal × APY

APY = (1 + APR / n)^n - 1, où n est la fréquence de capitalisation par an.

Si vous capitalisez automatiquement chaque jour (n = 365), alors 20% APR → ~22,13% APY, ou 221,30 $ en un an. C'est un supplément de 21 $ — juste en réinvestissant régulièrement.

Ce qu'ils ne vous disent pas sur le rendement

Comprendre APR et APY n'est que le début. Connaître les termes ne signifie pas que vous êtes en sécurité. Dans les protocoles DeFi, des choix de conception astucieux et des mécanismes cachés peuvent encore vous laisser avec moins que ce que vous pensiez gagner.

Passons en revue quelques éléments que la plupart des gens négligent 👇

1/ Des chiffres élevés ne signifient pas toujours des rendements élevés : Que ce soit APR ou APY, ce sont souvent des estimations basées sur des performances passées. Les rendements réels peuvent chuter rapidement en raison de facteurs tels que la baisse de l'activité du pool, la dépréciation du prix des tokens ou la dilution des récompenses.

2/ Vous devez comprendre d'où vient le rendement : Certains protocoles aident en décomposant les composants de l'APR/APY directement dans l'interface utilisateur. Mais dans la plupart des cas, votre première étape devrait être de cliquer sur le bouton "Docs" — et de creuser. Cherchez les petites lignes. C'est là que se cache généralement la vraie histoire.

Voici un exemple réel de Kamino Finance : deux coffres de prêt SOL — "MEV Capital SOL" et "Allez SOL". À première vue, "Allez SOL" semble meilleur avec un APY de 8,54%, contre 7,37% pour "MEV Capital".

Mais lorsque vous vérifiez la décomposition, le véritable "Lending APY" — le rendement provenant de l'activité de prêt réelle — raconte une histoire différente :

> MEV Capital SOL : 7,35%

> Allez SOL : seulement 5,1%

Le total APY plus élevé sur "Allez SOL" provient d'incitations en tokens supplémentaires ajoutées en plus. Cela peut sembler génial maintenant — mais cela comporte également des risques : baisse du prix des tokens, dilution des récompenses et rendement moins durable à long terme.

Objectivement, aucun des deux pools n'est strictement meilleur que l'autre. Il ne s'agit pas de courir après le chiffre le plus élevé — il s'agit de comprendre d'où vient le rendement et de choisir celui qui correspond à votre profil de risque.

3/ Quand les frais mangent votre rendement : Lorsque vous capitalisez manuellement, n'oubliez pas de prendre en compte les frais de gaz, les frais d'échange et d'autres coûts — surtout si vous travaillez avec un petit montant.

Disons que vous cultivez un coffre avec un APR de 9%. Vous pourriez obtenir environ 2,25 $ sur un dépôt de 100 $ sur 3 mois. Mais si vous avez échangé ou transféré des tokens avant d'entrer, et que les frais de gaz étaient élevés sur Ethereum, vous pourriez perdre plus de 1 $ en frais — presque la moitié de vos bénéfices disparus. Avec des dépôts plus petits, les frais mangent rapidement l'APY.

4/ Quand l'APR fait semblant d'être l'APY

Certains protocoles fonctionnent avec des récompenses utilisant l'APR, mais les affichent comme APY — rendant les rendements plus attrayants qu'ils ne le sont. Ce n'est pas une erreur d'arrondi. C'est un signal d'alarme, surtout dans de nouveaux écosystèmes où des protocoles de faible qualité se mêlent à des protocoles légitimes. C'est à ce moment-là que vous devez juger un protocole non seulement par les chiffres, mais par la qualité du produit, les détails de sécurité et si l'équipe semble réellement digne de confiance.

Retour sur l'ère de l'airdrop farming : Sur ZKsync, avant le lancement de $ZK, un protocole de prêt appelé Era Lend est devenu un point chaud grâce à des APYs exorbitants et des tutoriels de farming sans fin. Le résultat ? Des millions ont été perdus à cause d'une exploitation. L'équipe est restée silencieuse. Pas de compensation. Beaucoup croient encore que c'était un pur rug.

Dans DeFi, pendant que vous poursuivez des rendements que le TradFi ne peut pas offrir, quelqu'un pourrait être en train de chasser votre capital.

Fin

À ce stade, vous devriez avoir une compréhension claire de ce que signifient réellement APR et APY — et comment le rendement dans DeFi n'est pas toujours ce qu'il semble. Mais rappelez-vous : connaître ces concepts n'est qu'un début. Prendre de bonnes décisions dans DeFi nécessite plus que cela — cela nécessite du contexte, de la curiosité et de la prudence.

Avertissement : Ce contenu est à des fins éducatives uniquement et ne constitue pas un conseil financier. Les protocoles DeFi comportent des risques de marché et techniques significatifs. Les prix des tokens et les rendements sont très volatils, et participer à DeFi peut entraîner la perte de tout le capital investi. Faites toujours vos propres recherches, comprenez les exigences légales dans votre juridiction et évaluez soigneusement les risques avant de vous impliquer.

5,11K

APR vs APY — Ne laissez pas ces chiffres vous tromper

"10% APR" contre "10% APY" — même chiffre, histoire totalement différente. Certains protocoles utilisent des chiffres APY brillants pour vous vendre un rêve qui ne se réalise jamais.

Pour la plupart des débutants, le rendement est un rendement. Mais APR et APY reposent sur des hypothèses totalement différentes — et les confondre peut vous coûter cher.

Ce que signifient réellement APR et APY

APR (Taux de Pourcentage Annuel) montre votre rendement annuel sans capitalisation — il suppose que vous ne réinvestissez jamais vos récompenses.

Disons que vous déposez 1 000 $ dans un pool USDT/USDC affichant 20% APR. Si vous ne faites rien — pas de réinvestissement, pas de capitalisation — vous gagnerez 200 $ après un an. C'est un intérêt simple.

Mais que se passe-t-il si vous continuez à réinvestir les récompenses ? Ré-déposer des frais, des incitations en tokens, tout ça ?

C'est là qu'intervient l'APY (Rendement en Pourcentage Annuel). Il calcule votre retour en supposant que vous capitalisez de manière cohérente — gagnant des intérêts sur vos intérêts.

Passons aux mathématiques avec un exemple 👇 :

Sans capitalisation : Profit = Principal × APR

1 000 $ à 20% APR → 200 $ après un an

Avec capitalisation : Profit = Principal × APY

APY = (1 + APR / n)^n - 1, où n est la fréquence de capitalisation par an.

Si vous capitalisez automatiquement chaque jour (n = 365), alors 20% APR → ~22,13% APY, ou 221,30 $ en un an. C'est un supplément de 21 $ — juste en réinvestissant régulièrement.

Ce qu'ils ne vous disent pas sur le rendement

Comprendre APR et APY n'est que le début. Connaître les termes ne signifie pas que vous êtes en sécurité. Dans les protocoles DeFi, des choix de conception astucieux et des mécanismes cachés peuvent encore vous laisser avec moins que ce que vous pensiez gagner.

Passons en revue quelques éléments que la plupart des gens négligent 👇

1/ Des chiffres élevés ne signifient pas toujours des rendements élevés : Que ce soit APR ou APY, ce sont souvent des estimations basées sur des performances passées. Les rendements réels peuvent chuter rapidement en raison de choses comme la baisse de l'activité du pool, la dépréciation du prix des tokens ou la dilution des récompenses.

2/ Vous devez comprendre d'où vient le rendement : Certains protocoles aident en décomposant les composants de l'APR/APY directement dans l'interface utilisateur. Mais dans la plupart des cas, votre première étape devrait être de cliquer sur le bouton "Docs" — et de creuser. Cherchez les petites lignes. C'est là que se cache généralement la vraie histoire.

Voici un exemple réel de Kamino Finance : deux coffres de prêt SOL — "MEV Capital SOL" et "Allez SOL". À première vue, "Allez SOL" semble meilleur avec un APY de 8,54%, contre 7,37% pour "MEV Capital".

Mais lorsque vous vérifiez la décomposition, le "Lending APY" réel — le rendement provenant de l'activité d'emprunt réelle — raconte une histoire différente :

> MEV Capital SOL : 7,35%

> Allez SOL : seulement 5,1%

Le total APY plus élevé sur "Allez SOL" provient d'incitations en tokens supplémentaires ajoutées en plus. Cela peut sembler génial maintenant — mais cela comporte également des risques : baisse du prix des tokens, dilution des récompenses et rendement moins durable à long terme.

Objectivement, aucun des deux pools n'est strictement meilleur que l'autre. Il ne s'agit pas de courir après le chiffre le plus élevé — il s'agit de comprendre d'où vient le rendement et de choisir celui qui correspond à votre profil de risque.

3/ Quand les frais mangent votre rendement : Lorsque vous capitalisez manuellement, n'oubliez pas de prendre en compte les frais de gaz, les frais d'échange et d'autres coûts — surtout si vous travaillez avec un petit montant.

Disons que vous cultivez un coffre avec un APR de 9%. Vous pourriez obtenir environ 2,25 $ sur un dépôt de 100 $ sur 3 mois. Mais si vous avez échangé ou transféré des tokens avant d'entrer, et que les frais de gaz étaient élevés sur Ethereum, vous pourriez perdre plus de 1 $ en frais — presque la moitié de vos bénéfices disparus. Avec des dépôts plus petits, les frais mangent rapidement l'APY.

4/ Quand l'APR fait semblant d'être l'APY

Certains protocoles fonctionnent avec des récompenses utilisant l'APR, mais les affichent comme APY — rendant les rendements plus attrayants qu'ils ne le sont. Ce n'est pas une erreur d'arrondi. C'est un signal d'alarme, surtout dans de nouveaux écosystèmes où des protocoles de faible qualité se mêlent à des protocoles légitimes. C'est à ce moment-là que vous devez juger un protocole non seulement par les chiffres, mais par la qualité du produit, les détails de sécurité et si l'équipe semble réellement digne de confiance.

Retour sur l'ère de l'airdrop farming : Sur ZKsync, avant le lancement de $ZK, un protocole de prêt appelé Era Lend est devenu un point chaud grâce à des APY exorbitants et des tutoriels de farming sans fin. Le résultat ? Des millions ont été perdus à cause d'une exploitation. L'équipe est restée silencieuse. Pas de compensation. Beaucoup croient encore que c'était un pur rug.

Dans DeFi, pendant que vous poursuivez des rendements que le TradFi ne peut pas offrir, quelqu'un pourrait être en train de poursuivre votre capital.

Fin

À ce stade, vous devriez avoir une compréhension claire de ce que signifient réellement APR et APY — et comment le rendement dans DeFi n'est pas toujours ce qu'il semble. Mais rappelez-vous : connaître ces concepts n'est qu'un début. Prendre de bonnes décisions dans DeFi nécessite plus que cela — cela nécessite du contexte, de la curiosité et de la prudence.

Avertissement : Ce contenu est à des fins éducatives uniquement et ne constitue pas un conseil financier. Les protocoles DeFi comportent des risques de marché et techniques significatifs. Les prix des tokens et les rendements sont très volatils, et participer à DeFi peut entraîner la perte de tout le capital investi. Faites toujours vos propres recherches, comprenez les exigences légales dans votre juridiction et évaluez soigneusement les risques avant de vous engager.

2,82K

FAQ pour les débutants : Que dois-je faire si j'oublie le code PIN de mon portefeuille matériel ?

Ne vous inquiétez pas — le code PIN n'est qu'un mot de passe local pour déverrouiller l'appareil.

Il n'affecte pas votre contrôle réel sur vos actifs.

Tant que vous avez sauvegardé votre phrase de récupération (l'ensemble des mots en anglais que vous avez notés lors de la configuration du portefeuille),

vous pouvez réinitialiser l'appareil et restaurer l'accès à votre portefeuille et à vos fonds.

Rappelez-vous, le but principal d'un portefeuille matériel est de générer et de protéger votre phrase de récupération hors ligne, à l'abri de l'exposition à Internet.

C'est la phrase de récupération, et non le code PIN, qui détermine réellement la propriété de vos actifs.

Pour une sauvegarde plus sûre et à long terme, il est préférable d'utiliser un outil de récupération en métal plutôt qu'en papier.

OneKey KeyTag est un excellent choix — résistant au feu, à l'eau et à la corrosion.

Gravez-le une fois, et reposez-vous en sachant que votre phrase de récupération est sécurisée pour le long terme.

3,3K

L'application OneKey vient de recevoir une mise à jour discrète 👀

Une nouvelle catégorie xStock a été ajoutée sous l'onglet Marchés.

Vous pouvez maintenant trouver les "xStocks" que vous souhaitez —

plus besoin de faire défiler des listes de tokens sans fin.

Rapide, simple et fluide. Juste comme cela devrait être.

7,74K

Meilleurs

Classement

Favoris

Tendance on-chain

Tendance sur X

Récents financements de premier plan

Les plus notables