Актуальные темы

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Отсутствие предложения ETH вызывает беспокойство, хотя это может поднять цену, это может негативно сказаться на DeFi ETH (возможно)

Почему? Давайте разберемся🧵

когда предложение ETC начинает иссякать даже на OTC-столах из-за высокого спроса, есть способ, как столы могут получить больше ETH

- занять ETH под залог своего другого инвентаря (например, BTC или USDC)

они могут сделать это либо через частное кредитование, либо используя DeFi, который имеет более $100 миллиардов TVL, довольно приличная ликвидность

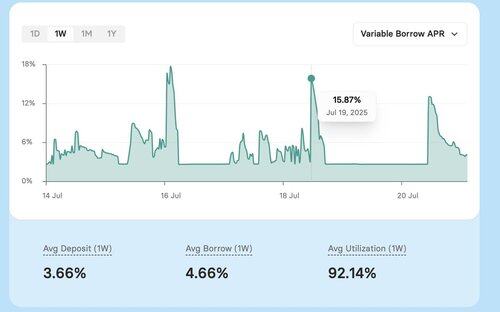

если много этих столов начнут занимать ETH, например, у Aave, то ставки заимствования ETH начнут стремительно расти

спрос, который мы наблюдаем на ETF и других индикаторах, указывает на то, что спрос огромен, а предложение меньше

это объясняет резкие скачки в ставке заимствования ниже

ну это хорошо, правда? много спроса, цена растет

но есть уловка, и это уловка на миллиард долларов

с введением стейкинга ETH и затем рестейкинга, стейкнутые и рестейкнутые деривативы составляют большую базу залога на Aave для исторически очень прибыльной арбитражной торговли

вы вносите stakedETH, как lidoETH, занимаете ETH, ставите его и повторно вносите в aave

продолжайте в том же духе, и вы можете получить до 7-кратного увеличения на разнице доходности, которая существует между APR от стейкинга и ставкой займа ETH

что было положительным до сих пор, но устойчивый спрос на чистое удержание ETH может сделать этот цикл или разницу доходности отрицательной

если разница станет отрицательной, при 7-кратном кредитном плече отрицательная разница становится еще более значительной и может заставить ликвидаторов закрыть свою сделку

(помните торговлю японской иеной?)

что может привести к двум вещам

- закрытию этой сделки

- что приведет к чистым оттокам и еще меньшему количеству ETH, доступному для заимствования

что, в свою очередь, может увеличить ставку заимствования, большее распродажа

большая часть этой распродажи происходит через флеш-кредиты, которые могут протестировать ликвидность DEX или немедленную способность к выкупу стейкинговых протоколов

чистый результат может привести к снижению общего объема депозитов в Aave или в DeFi в целом!

теперь есть еще одна вещь, которая может произойти

рост ставок заимствования также приведет к росту ставки депозитов ETH до такой степени, что кредитование ETH может стать более привлекательным, чем его стекинг

если эта тенденция сохранится в течение разумного времени, мы также можем увидеть много анстейкинга ETH в целом и перехода к обычному кредитованию

что может в некотором смысле поддерживать отток TVL, но что бы ни случилось, это действительно увлекательно видеть, как такие крупномасштабные стратегии реализуются в сети, когда любой может рассуждать о потенциальном поведении ликвидности в определенных ситуациях.

мы в @SuperlendHQ отслеживаем все это и создаем универсальный интерфейс для кредитования на всех цепочках и протоколах, чтобы гарантировать, что любой сможет получить доступ к агрегированной глубокой ликвидности для финансов в сети.

извините за все опечатки и форматирование, одна гигантская чашка кофе и написание треда за минуту без проверки — это не идеально, я полагаю

53,05K

Топ

Рейтинг

Избранное