Актуальні теми

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Про всяк випадок, якщо ви пропустили, і тому що ми любимо, коли правда така очевидна:

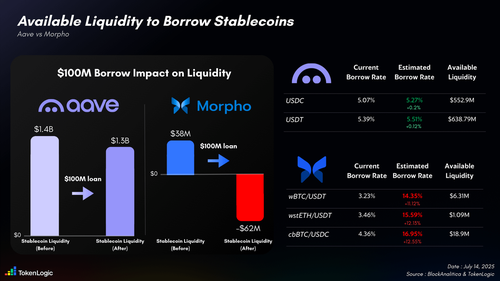

На Aave ліквідність стабільних монет становить понад 1,4 мільярда доларів. Хочете позичити $100 млн в USDC? Це обійдеться вам лише в 5,27%, що на 0,2% більше, ніж поточна ставка.

Тим часом, ви просто не можете позичити більше 38 мільйонів доларів у стабільних монетах у всіх сховищах протоколу, який стверджує, що він «готовий до інституційного впровадження в мережі».

Хочете позичити ці повні 38 мільйонів доларів? Приготуйтеся жонглювати між кількома сховищами та платити близько 15%. Дякую за привілей, справді.

І, до речі, це не наші дані. Це прямо з однієї з інформаційних панелей їхньої власної команди з управління ризиками:

Крім того, Aave Labs розробляє Horizon, ініціативу токенізації, яка створює продукти RWA для установ, де відповідність нормативним вимогам все ще вимагає певного рівня централізації для плавної інтеграції з інклюзивним DeFi.

Ось як виглядає протокол, дійсно готовий до інституційного капіталу: глибока ліквідність, надійна безпека та спеціальні інсталяції, призначені для залучення серйозних коштів.

10 лип., 02:00

$AAVE продовжує перевершувати $MORPHO на всіх фронтах.

З минулого року:

▪️ $AAVE +267%

▪️ $MORPHO +8%

FDV Aave в 3,5 рази вищий, ніж у Morpho: 95% його запасів циркулює проти 32% у Morpho, а 100% розблоковано проти лише 17%.

Якщо ви подивитеся на FDV порівняно з активними кредитами, Aave майже вдвічі ефективніший за Morpho.

Кожен 1$ FDV Aave підтримує ~$3.70 активних кредитів, тоді як для Morpho – лише ~$1.70.

Більше того, Aave викуповує $AAVE з реальним доходом, тоді як Morpho купує користувачів за рахунок викидів MORPHO — і все це завдяки низькому плаваючому коефіцієнту та високому FDV.

І чим глибше ви дивитесь, тим більш бичачими $AAVE ви стаєте 👻👇

1/

28,89K

Найкращі

Рейтинг

Вибране