Trendande ämnen

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Ethereum är inte bara en teknikplattform längre, den håller på att utvecklas till ett monetärt lager.

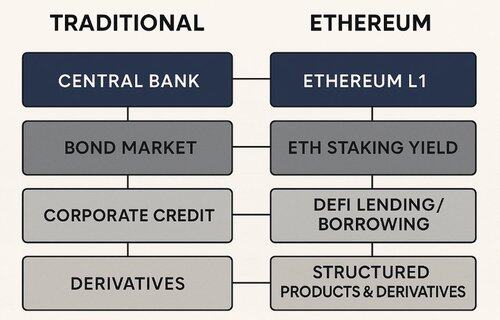

Det är ett spännande ögonblick för mig, ett som tar mig tillbaka till mina tidiga dagar när jag bidrog till utvecklingen av Singapores kapitalmarknader i början av 90-talet. Då lade vi grunden till en obligationsmarknad från grunden i en liten, öppen ekonomi utan någon självständig penningpolitik. Inte helt olikt krypto idag. Processen var iterativ: först skapades referensvärden för statspapper, sedan möjliggjordes utgivning av företagskrediter och så småningom byggdes ett robust ekosystem för derivat och strukturerade produkter. Den infrastrukturen blev ryggraden i Singapores uppgång som ett globalt finanscentrum.

Att se Ethereum utvecklas nu med inhemska avkastningskurvor, programmatiska säkerheter och decentraliserad räntebildning känns anmärkningsvärt bekant. Vi bevittnar den tidiga arkitekturen för ett nytt finansiellt system växa fram, den här gången på kedjan. Parallellerna är slående, och potentialen är lika verklig.

I åratal var Ethereum känt som blockkedjan för smarta kontrakt och decentraliserade applikationer. De flesta ser fortfarande Ethereum som "teknik". Smarta kontrakt. Token för gas. Problem med skalning. Men det narrativet börjar bli uttjatat. Den senaste utvecklingen tyder på att ett skifte är på gång, ett skifte som speglar utvecklingen av fiatbaserade kapitalmarknader.

Den senaste Q2 ETH-rapporten från The DeFi Report, sammanfattad av @BanklessHQ, berättar en annan historia, en som mainstream fortsätter att förbise: Ethereums övergång till att bli ett värdelagringsnätverk med obligationsliknande egenskaper, något som liknar en suverän infrastruktur för digital finansiering.

"Ethereum visar tydliga tecken på att utvecklas till ett värdeförråd (cue the Blue Money Gospel)." [Avgiftslös]

Här är signalerna:

🔹 L2:er hanterar volymen och kör. L1 löser sig. Aktiviteten lever nu på rollups med 12,7 gånger fler dagliga transaktioner än Mainnet. Men värdet konsolideras på Ethereum L1. TVL, RWA:er, statsobligationer, de förankrar till baslagerssäkerhet. Ethereum beter sig mindre som en plattform för smarta kontrakt, mer som monetär infrastruktur.

🔹 ETH hamstras, inte spenderas.

ETH-utbudet på börserna sjunker. DeFi-aktiviteten nere. Men staking, statsobligationer och ETF:er ökar. ETH lämnar inte. Den lagras. Liksom dollar i osäkerhet håller ETH på att bli en föredragen reserv, inte ett bytesmedel, en ny typ av balansräkningspositionering

🔹 Avkastningen på ETH-insatser är monetär, inte ekonomisk.

88 % av valideringsbelöningarna kommer från utfärdande, inte transaktionsavgifter. Ethereum ser nu mindre ut som en intäktsgenererande verksamhet, mer som en centralbank som ger ut inhemska obligationer. Detta är ett kännetecken för obligationsliknande tillgångar: avkastningen drivs av penningpolitik, inte användningsbaserade intäkter.

🔹 Institutioner ackumuleras.

ETH på ETF:s balansräkningar steg till 4,1 miljoner (+20% jämfört med föregående kvartal). Företagens statsobligationer ökade med 5 800 % på bara ett kvartal. Det här är inte DeFi-degener som spelar spel. Det är makroallokeringsbeteende, en verklig institutionell positionering i digitala baslagertillgångar

Det har varit fascinerande att se hur @TreehouseFi, ett finansiellt data- och infrastrukturföretag som jag är särskilt förtjust i, tidigt insåg detta paradigmskifte.

Deras utveckling av DOR, en benchmarkmetod för att spåra ETH-inhemsk avkastning med hjälp av en ny konsensusmekanism, adresserar ett växande behov av transparenta, standardiserade prissättningsverktyg inom DeFi. I en värld där ETH inte längre bara är transaktionsgas, utan ett centralt lager-1-avkastningsinstrument, är sådana verktyg grundläggande.

Treehouses ramverk kartlägger avkastningskurvan för Ethereum:

TESR (Treehouse Ethereum Staking Rate) kvantifierar validatorns avkastning och representerar i praktiken Ethereums "basränta", liknande Fed Funds.

TELR (utlåning) och TEBR (upplåning) är likviditetsviktade index som följer ETH-penningmarknadsräntor över DeFi, liknande SOFR eller LIBOR i traditionell finans.

Treehouse lanserade tETH, en tokeniserad representation av insatsavkastning. Den är komponerbar, DeFi-native och bidrar till konvergensen av fragmenterade ETH-hastigheter på kedjan. Detta förbättrar inte bara kapitaleffektiviteten, utan gör det också möjligt för ETH att fungera som programmerbar säkerhet i mer sofistikerade finansiella strukturer.

För tillsynsmyndigheter utmanar detta skifte antaganden om att krypto är rent spekulativt. ETH beter sig mer som ett monetärt instrument med förutsägbara emissioner och definierade roller i den finansiella infrastrukturen. För fintech-innovatörer öppnar det dörren för att bygga produkter som integrerar digital avkastning, programmerbar skuld eller strukturerad exponering i kedjan.

För institutionella investerare representerar det framväxten av en digital tillgångsklass med räntekurvor, monetär dynamik och finansliknande beteende, men globalt, komponerbart och tillståndslöst.

Vi bevittnar den organiska bildningen av en digital kapitalmarknad med Ethereum som baslager och ETH som fungerar som en digital statsobligation.

#ETH #ethereum #DeFi #Treehouse #tETH #DOR @mytwogweis

913

Topp

Rankning

Favoriter